はじめに

米国高配当ETFの中でも、ここ数年で特に人気を集めているのが JEPQ と SCHD です。

どちらも高配当を強みにしており、日本の投資家からも「どっちを買った方がいいの?」と比較の対象になりやすい存在です。

しかし、この2つのETFは同じ「高配当ETF」というくくりに入ってはいるものの、投資対象や運用方針、配当の仕組みがまったく違います。

JEPQは毎月配当を受け取れる代わりに株価成長が抑えられやすく、一方でSCHDは増配を積み重ねていくことで長期的な資産形成を狙えるETFです。

さらに日本の投資家にとっては、為替リスク、税金(特定口座の課税)、配当と値上がり益のバランスといった点も重要な判断材料になります。

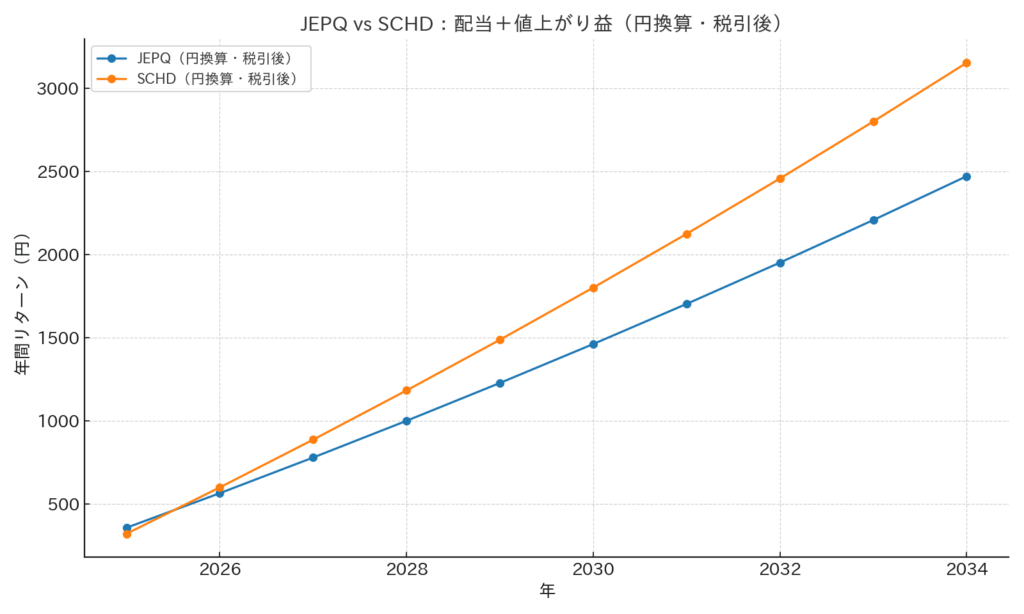

そこで今回は、2025年から10年間、円換算かつ税引き後でシミュレーション を行い、両者の特徴とリターンを比較しました。

「配当重視」と「値上がり益重視」、どちらを選ぶかの参考になればと思います。

JEPQとSCHDの基本情報

まずは両ETFの特徴を整理しましょう。

JEPQ(JPMorgan Nasdaq Equity Premium Income ETF)

- 運用会社:JPMorgan

- 主な投資対象:NASDAQ100を中心とした大型グロース株+オプション(カバードコール戦略)

- 配当頻度:毎月分配

- 直近配当利回り:おおむね10%前後

- 日本での購入方法:SBI証券・楽天証券・マネックス証券などで直接購入可能(新NISA成長投資枠も対象)

JEPQは、株式に投資しつつ同時にコールオプションを売る「カバードコール戦略」を採用しています。

そのため、高い分配金を毎月受け取れるのが大きな魅力です。

一方で、株価が大きく上昇する局面では値上がり益が限定されるという特徴があります。

SCHD(Schwab U.S. Dividend Equity ETF)

- 運用会社:Charles Schwab

- 主な投資対象:財務健全性が高く、増配実績のある米国の高配当株100銘柄

- 配当頻度:四半期ごと(年4回)

- 直近配当利回り:約3.5〜4%

- 日本での購入方法:SBI証券・楽天証券・マネックス証券などで直接購入可能(新NISA成長投資枠も対象)

SCHDは、長期的な増配に期待できる企業群を厳選しており、安定したキャッシュフローと株価成長を両立させる設計です。

「高配当ETF」の中でも特に安定感と増配力で評価が高く、米国投資家からも根強い人気を誇ります。

国内投資信託経由の選択肢

米国ETFをそのまま買う以外にも、日本の証券会社では国内投資信託を通じて投資する方法があります。

- 楽天・SCHD(楽天・シュワブ・高配当株式・米国ファンド(四半期決算型))

- 楽天証券専売

- 2024年9月販売開始

- SBI・SCHD(SBI・S・米国高配当株式ファンド(年4回決算型))

- SBI証券専売

- 2024年12月販売開始

国内投信を利用するメリットは、円建てで投資できること、自動積立やポイント投資に対応していることです。

シミュレーション条件

今回は以下の条件で、10年間のリターンをシミュレーションしました。

- 期間:2025年〜2034年

- 為替レート:150円/USD(固定)

- 税率:配当・売却益ともに20.315%(特定口座を前提)

- 初年度配当金(ドル/口):

- JEPQ:3.00ドル

- SCHD:2.70ドル

- 初年度株価(ドル/口):

- JEPQ:55ドル

- SCHD:75ドル

- 成長率:配当・株価ともに年3%

- リターン計算式:

年間リターン = その年の配当手取り + その年までの値上がり益手取り

この条件を使うことで、両ETFの「戦略の違いによる差」がどの程度のインパクトを持つかを比較できます。

シミュレーション結果

10年間のシミュレーションをまとめると以下のようになりました。

- 配当面ではJEPQが優勢

→ 毎月の高配当が効き、短期的なキャッシュフローは圧倒的に上。 - トータルリターンでもJEPQがやや上回る結果に

→ 配当の厚みが値上がり益の差をカバーした。 - 為替リスクには要注意

→ 今回は1ドル=150円で固定したが、円高になれば配当もリターンも目減りする。

つまり、JEPQは「高配当と再投資」を軸に短期〜中期で有利になりやすい一方、SCHDは「株価成長と増配」を積み重ねてじわじわ効いてくるという傾向が見られました。

年次ごとの傾向

より細かく年ごとの特徴を見てみましょう。

- 5年目(2030年時点)

- JEPQ:累計配当が大きく、投資額の回収が早い。毎月の分配金が心理的な安心感を与える。

- SCHD:増配効果はまだ小さいが、株価成長で含み益が拡大中。

- 10年目(2034年時点)

- JEPQ:累計配当は圧倒的。ただし株価の伸びは限定的で、上昇相場では物足りなさも。

- SCHD:増配が効き始め、配当+株価成長の両方でトータルリターンが安定的に拡大。

投資家タイプ別のおすすめ

JEPQが向いている人

- 毎月の配当を生活費や副収入に活かしたい人

- 値上がり益よりもキャッシュフローを重視する人

- 短期〜中期の運用を考えている人

SCHDが向いている人

- 長期で安定的に資産を増やしたい人

- 増配による将来のインカム拡大を狙いたい人

- 値上がり益も含めてバランスよく成長を期待する人

日本の投資家が注意すべきポイント

- 為替リスク

今回は150円/USDで固定しましたが、円高になるとリターンは確実に減ります。

逆に円安が進めば配当・資産額ともに膨らみます。 - 課税

特定口座では配当・売却益ともに20.315%課税されます。

NISAなら非課税ですが、JEPQもSCHDも新NISAの成長投資枠で購入可能です。 - 代替手段まとめ

- 米国ETFそのものを直接購入

- 国内投信(楽天SCHD・SBI SCHD)を経由して円建てで投資

- 自分の投資スタイルに応じて使い分け可能

小鳥のまとめ

今回のシミュレーションで見えたポイントを整理すると、

- JEPQ:高配当・毎月分配を重視する人に最適。短期〜中期のキャッシュフローを強化できる。

- SCHD:長期投資・増配株戦略を取りたい人向け。複利効果で資産をじっくり育てられる。

どちらも優秀なETFですが、投資目的やライフプランによって「正解」は変わります。

両方を組み合わせれば、安定+高配当のハイブリッド戦略 も可能です。

関連リンク

楽天SCHDの今後の分配予想と利回りチェック!【2025年下期版】

【2025年新登場】楽天JEPQとは?毎月分配の米国成長株×高配当ファンドを徹底解説

応援クリックお願いします🙏

コメント