はじめに

暗号資産(仮想通貨)に興味を持つ人は年々増えています。

しかし同時に「利益が出たら税金はどうなるの?」「確定申告は必要なの?」と不安に思う方も多いのではないでしょうか。

実際、暗号資産の税金は株や投資信託とはルールが異なり、誤解されやすい部分がたくさんあります。知らないまま取引をしてしまうと、思わぬ税負担や申告漏れにつながりかねません。

この記事では、暗号資産の税金の基本ルールと、確定申告で気をつけたいポイントを初心者向けに整理しました。私自身が実際に取引する中で意識していることも交えながら、分かりやすく解説していきます。

暗号資産の利益は「雑所得」扱いとは?

まず押さえておきたいのが、暗号資産で得た利益は「雑所得(総合課税)」に分類されるという点です。

株や投資信託の利益は「申告分離課税」で、税率が一律20.315%(所得税+住民税+復興特別所得税)に決まっています。

一方で、暗号資産の利益は給与や副業の所得と合算され、累進課税が適用されます。つまり、所得が増えれば増えるほど税率も上がる仕組みです。最大で55%に達するケースもあります。

課税対象となる具体的なケース

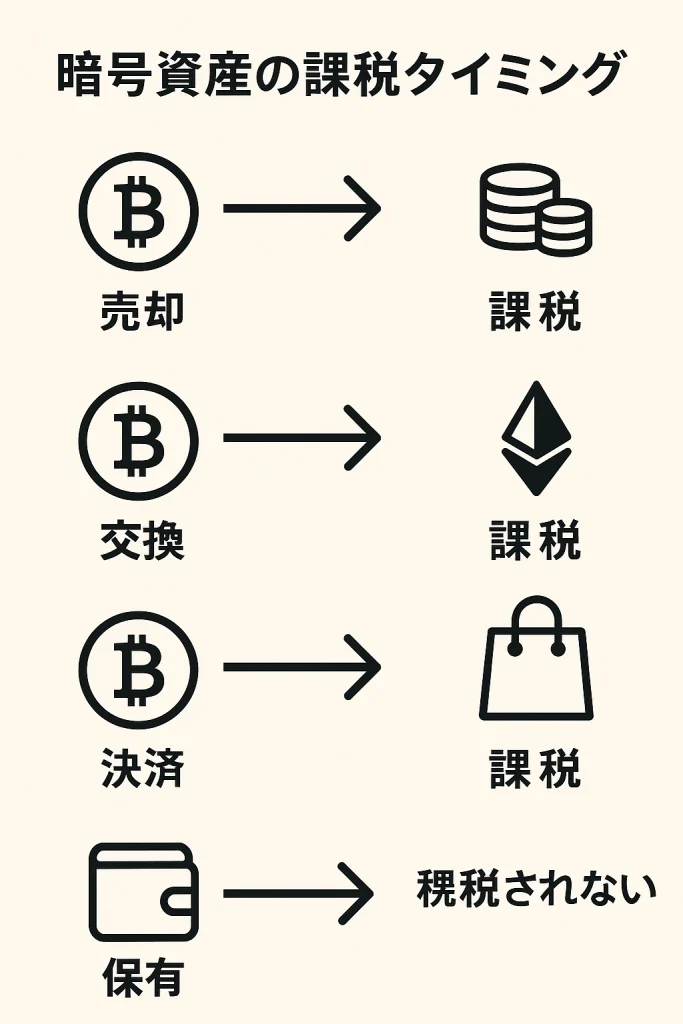

「売らなければ課税されない」と思い込んでいる方は要注意です。暗号資産は以下のようなケースで課税対象となります。

| 行動 | 税金の扱い |

|---|---|

| ビットコインを売却して利益が出た | 利益分に課税 |

| ビットコインをイーサリアムに交換した | 差額が利益とみなされ課税 |

| ビットコインを使って買い物をした | 利益相当額に課税 |

| マイニング・ステーキングで報酬を得た | 報酬分が所得として課税 |

特に誤解されやすいのが「交換」や「買い物」。たとえ円に換金していなくても、別の通貨に替えたり商品購入に使った時点で課税されます。

「図解で整理するとこうなります👇」

利益の計算方法(取得価格と売却価格の考え方)

利益は基本的に「売却(または使用)時の時価 − 購入時の価格」で算出します。

例:

- 10万円で購入したビットコインを20万円で売却 → 利益10万円

- 50万円で購入したイーサリアムを70万円分のビットコインに交換 → 利益20万円

この利益額がその年の雑所得として合算され、課税対象となります。

複数回に分けて購入した場合は「移動平均法」または「総平均法」で計算します。国税庁では総平均法を推奨していますが、継続していれば移動平均法も認められています。

最近は取引所や専用ツール(Cryptactなど)で自動計算できるので、私は必ずCSVをダウンロードして保存するようにしています。

税率の目安(所得別の早見表)

累進課税のため、所得額に応じて税率が変わります。住民税(10%)を加えた目安は以下の通りです。

| 所得(給与+雑所得など) | 税率(所得税+住民税) |

|---|---|

| ~195万円 | 約15% |

| 330〜695万円 | 約20%〜30% |

| 900万円以上 | 約33%〜43% |

| 1,800万円超 | 最大55% |

たとえば会社員で年収500万円、暗号資産で50万円の利益が出た場合は、合算して課税対象となります。副業や配当所得なども含めて総合課税されるため、トータルでの所得を意識しておく必要があります。

確定申告が必要になる条件と流れ

では実際に確定申告はいつ必要になるのでしょうか?

- 年間の雑所得が20万円を超える場合 → 確定申告が必要

- 給与所得のみで、暗号資産の利益が20万円未満 → 申告不要のケースもあり

ただし、これはあくまで「給与所得のみ」の場合に限られます。副業や不動産収入など、ほかの雑所得があると合算されるため、合計で20万円を超えれば申告が必要です。

確定申告は「確定申告書B」に雑所得として記入し、必要に応じて計算明細書を添付します。複雑な計算になる場合は、税理士に相談するのがおすすめです。

私が実際に気をつけているポイント

- 取引履歴を必ず保存する

→ 各取引所からCSVをダウンロードし、クラウドに保管 - 含み益は課税対象外

→ 売却していなければ課税されないので、焦って利確しない - 交換や買い物も課税対象

→ ウォレットでの少額決済も課税対象になることを忘れない - 税金分をあらかじめ確保しておく

→ 利益が大きく出た年は特に注意。翌年の納税資金を確保しておく

私も最初は「含み益があると課税される」と勘違いしていました。正しく理解してからは、取引の判断も冷静にできるようになりました。

よくある誤解と正しい理解

| 誤解 | 正しい理解 |

|---|---|

| 「売却しなければ課税されない」 | → 交換や使用でも課税対象になる |

| 「利益20万円以下なら完全に無税」 | → 他の雑所得と合算されると課税対象になる |

| 「暗号資産で税金を払える」 | → 不可。必ず円で納付する |

SNSや一部の情報サイトでは誤解を招く記述も見かけますが、必ず国税庁や税理士の情報を確認することが大切です。

税理士に相談すべきタイミング

- 利益が大きく出て数百万円単位になるとき

- 複数の取引所やウォレットを使っていて計算が複雑なとき

- 海外取引所やNFT、DeFiなど新しいサービスを利用しているとき

暗号資産の税務はまだグレーな部分も多く、専門家のアドバイスが安心につながります。私は利益が大きく動いた年は、税理士さんに相談するつもりです。

まとめ

暗号資産の税金は「雑所得」として総合課税され、売却だけでなく交換や決済でも課税対象になります。

知らないまま取引をしてしまうと、申告漏れや思わぬ納税額に驚くことになりかねません。

私自身は少額で楽しみつつ、取引履歴の保存・課税タイミングの把握・税金資金の確保を常に意識しています。

暗号資産は将来性のある投資先ですが、税金を正しく理解することが資産を守る第一歩です。もし大きな利益が出たら税理士への相談も視野に入れて、安心して投資を続けていきましょう✨

応援クリックお願いします🙏

コメント